为什么美联储坚持不降息?本人去年从就业(萨姆法则)和经济(LEI领先指标)角度预测美联储降息时点失效,这说明美联储考虑的既不是就业也不是衰退。就业每个月数据都是编的,除了简中一小部分人,全世界都知道;而衰退按照NBER官宣为准,有11-13个月的滞后期。

那么我们就要从更深层面去找答案,美联储维持利率在高位的目的是什么?真正能够决定美联储降息的因素是什么?

自2008年后美国开启了债务驱动经济的增长模式,周期性的经济危机是无可避免的。尤其是2020以来年超大规模的QE,造成了资产负债表过度加速扩张,释放了超过市场需要的流动性,这也就是通胀的根本原因。

美联储靠加息缩表能够真正抑制通胀吗?显然不能,表面看起来,本轮加息将美国的通胀从接近两位数压制到3%以下,似乎已经接近成功,但加息并没有“消灭”流动性,恰恰相反,高利率产生出了大量的资本收益,如果这些额外的收益释放到市场上,可以想象是什么后果,不把多余的货币蒸发掉,通胀不可能下去。

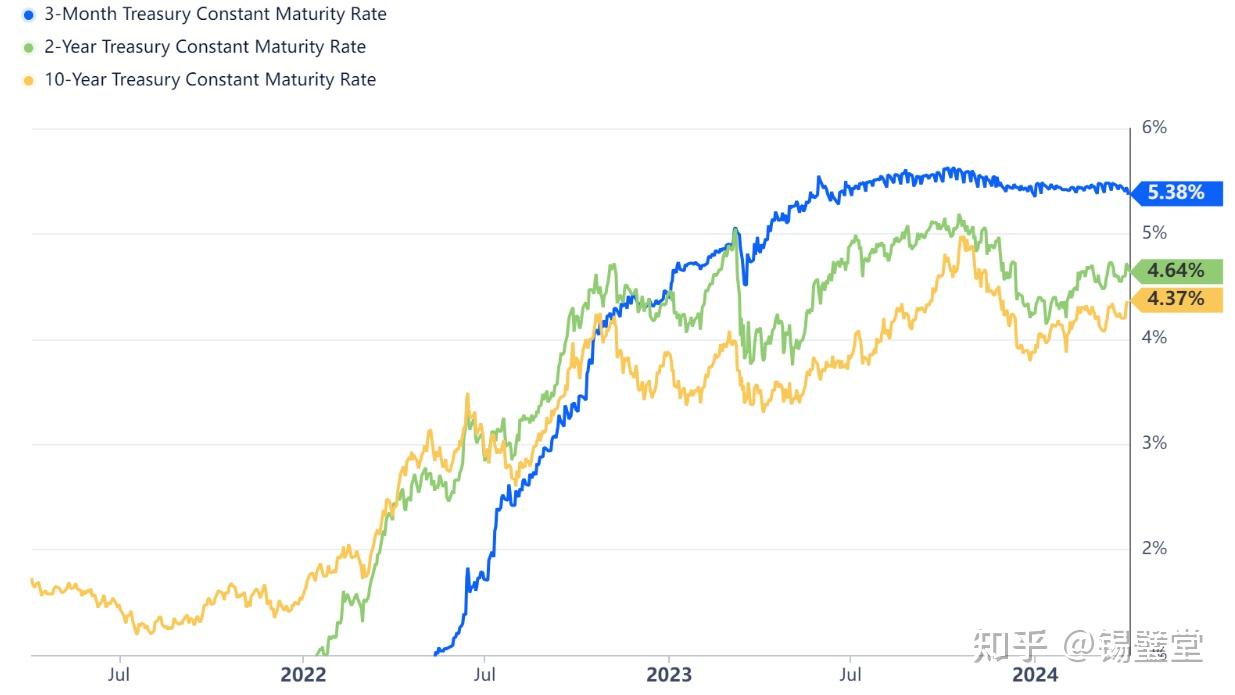

因加息导致的长短期国债收益倒挂,尤其是短债超过5%的无风险收益意味着什么?只需要把钱存在银行或者买3个月的短期美债,就能有无风险的5%收益,还有什么样的投资活动能够实现这一点?不但美国人,全世界持有美元的只要不是傻子都知道去买美债。

加息抑制的是全球的供应端,驱动资本流向权益市场而不是生产活动,但美国因无风险高收益而推动的消费端反而是受益的,所有持有美元的都享受了5%的无风险收益。在这种情况下,通胀下行是暂时的,一旦美联储开始降息,通胀会卷土重来,会比2020年更加的凶猛。叠加美国、中国以及全球的主动补库存周期,你可以想一下这对大宗商品意味着什么。

回到开头我提到的,抑制通胀最有效的办法是将”多余的货币蒸发掉“。只有两种路径:

所谓的美联储要看就业和通胀水平决定降息时机,不过是一个冠冕堂皇的幌子。美联储需要维持权益市场在高位吸引更多的资金接盘,并在高点引爆以消灭过剩的流动性。现在降息,无异于前功尽弃,而且通胀又会回到一个令人无法接受的水平。

在短期国债收益这么高的情况下,为什么依然会有那么多的资金买长债?押注的是经济衰退和美国股市大跌,至少也是2021年纳指那种程度的下杀。每次美联储降息,倒挂解除,以久期收益率定价的资产,都会因为久期收益率走高而大幅下跌。

本质上,美联储所说的通胀,并不是当下的通胀,而是美联储开启降息之后的通胀,如果不在降息之前尽量消灭流动性,将是灾难性的。