9月24日深夜,中国恒大发布公告,表示目前恒大地产集团被立案调查,集团无法满足新票据发行资格,境外债务重组计划或生变。

公告表示:

在建议重组下拟发行的各项新票据须根据其适用情形遵守中国证券监督管理委员会发布的《境内企业境外发行证券和上市管理试行办法》和国家发展和改革委员会发布的《企业中长期外债审核登记管理办法》,本公司须证明其符合相关规定。

鉴于恒大地产集团有限公司(本公司的主要附属公司)正在被立案调查,本集团目前的情况无法满足新票据的发行资格。

新票据发行是恒大境外债务重组方案的重要组成部分,3月22日,中国恒大深夜发布境外债务重组方案,公告总共201页:

● 恒大的境外债务重组方案,主要以旧债换新债或债转股或组合方式。

● 恒大境内债务准确数据也公布了,于2022年12月31日,有息负债逾期2084亿元,商业承兑汇票逾期3263亿元,或有债务逾期1573亿元。

● 未来三年,恒大的核心任务是「保交楼」,预计需要额外2500亿元至3000亿元融资。

● 恒大目前标的金额1亿以上未决诉讼案件数量超过789件,其标的金额总额达到约人民币3313亿元。

9月22日晚,中国恒大集团发布境外债务重组更新信息。

公告显示,自今年3月22日以来,恒大集团的销售情况不如公司预期。基于公司目前情况以及与其顾问及债权人协商,公司认为有必要重新审视建议重组的条款以匹配其客观情况和债权人诉求。

鉴于上述情况,原定于9月25日和9月26日有关建议重组的相关协议安排会议将不会举行。若建议重组的条款有任何修改,公司将另行公告。

财报数据显示,恒大地产2022年度的净亏损人民币527.20亿元,截至2022年12月31日,流动负债合计人民币16,787.47亿元,而公司的货币资金(包括现金及现金等价物和受限资金)总额为人民币91.73亿元。

公司总负债18,338.19亿元,总资产14,685.57亿元,已资不抵债。

境外债务重组方案等,详细情况如下:

1、拟定的重组方案:以旧债换新债或债转股(包括恒大物业、恒大新能源汽车等恒大挂钩股票)

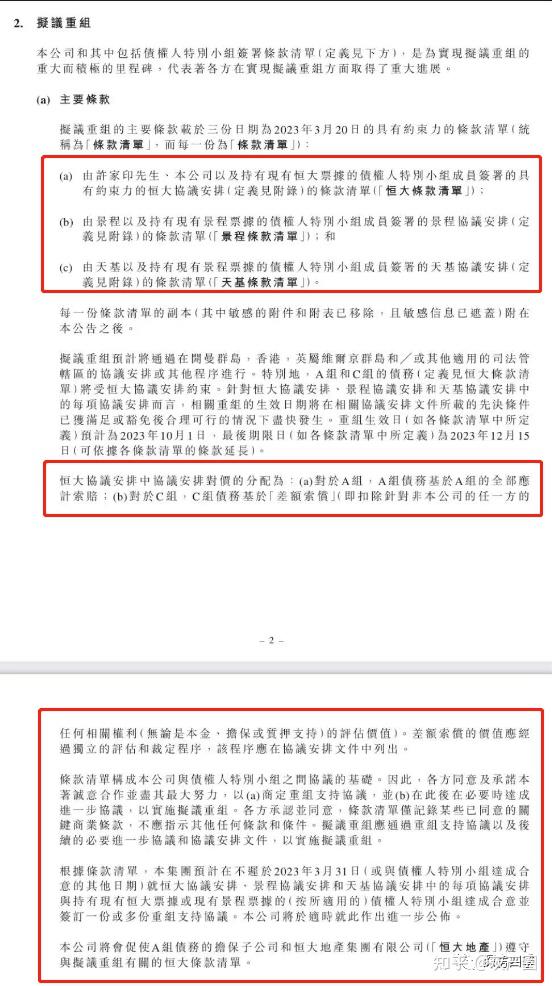

恒大及其顾问在过去几个月与与恒大的不同利益相关者就境外债务重组进行了建设性对话,恒大宣布,这些讨论最终与现有票据持有人特别小组成员(“债权人特别小组”)就拟议重组的核心条款达成具有约束力的协议。

包括由中国恒大发行的本金总额为139.225亿美元的美元高级担保票据,和由景程发行并由天基担保的本金总额为52.26亿美元的美元优先票据,与恒大票据合称现有票据。

债权人拟分为A组与C组,

◆ 在恒大协议安排中:

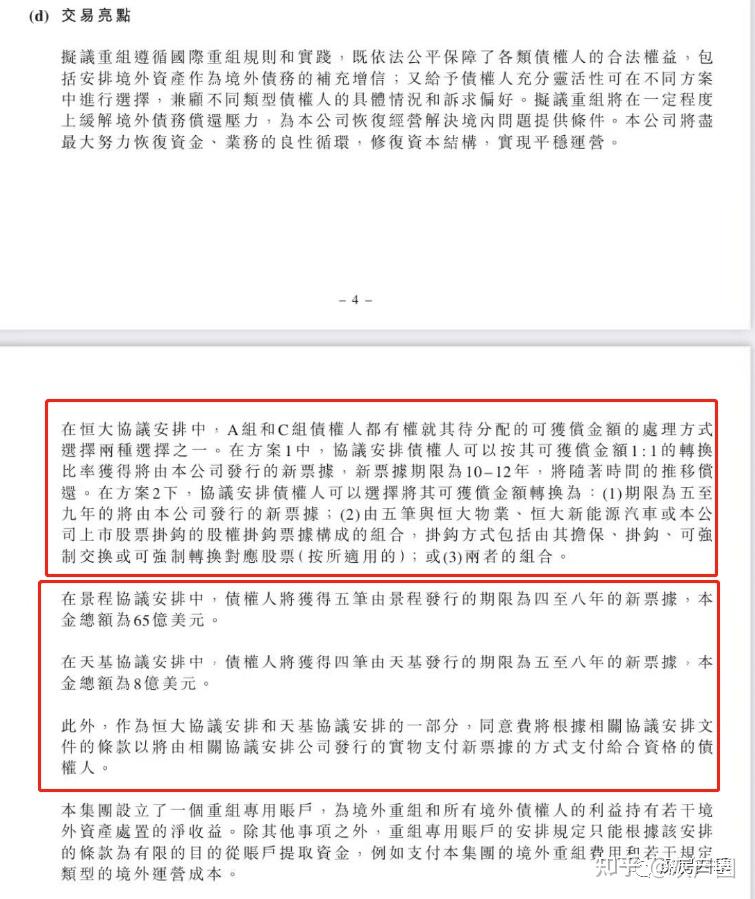

A组和C组债权人都有权就其待分配的可获偿金额的处理方式选择两种选择之一。

在方案1中:协议安排债权人可以按其可获偿金额1:1的转换比率获得将由本公司发行的新票据,新票据期限为10–12年,将随着时间的推移偿还。

在方案2下:协议安排债权人可以选择将其可获偿金额转换为:(1)期限为五至九年的将由本公司发行的新票据;(2)由五笔与恒大物业、恒大新能源汽车或本公司上市股票挂钩的股权挂钩票据构成的组合,挂钩方式包括由其担保、挂钩、可强制交换或可强制转换对应股票(按所适用的);或(3)两者的组合。

◆ 在景程协议安排中:

债权人将获得五笔由景程发行的期限为四至八年的新票据,本金总额为65亿美元。

◆ 在天基协议安排中:

债权人将获得四笔由天基发行的期限为五至八年的新票据,本金总额为8亿美元。

此外,作为恒大协议安排和天基协议安排的一部分,同意费将根据相关协议安排文件的条款以将由相关协议安排公司发行的实物支付新票据的方式支付给合资格的债权人。