酱油三巨头效率分析,分析完经营效益后,我们再来看一下经营效率分析。

效率也可以认为是管理层能力分析,主要看他们在一个固定周期内对企业资源的利用次数,主要指标就是一堆周转率的分析,我们挑几个重点的来看一下。

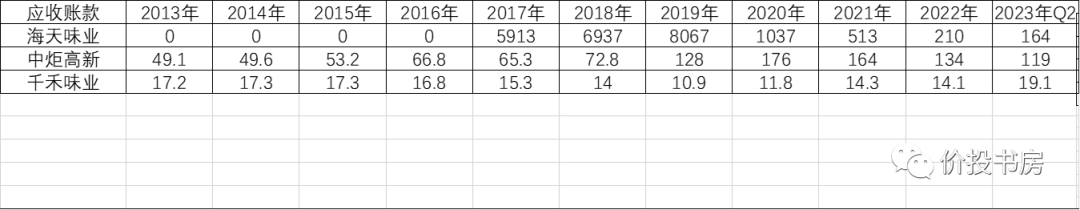

1、应收账款周转率:营业收入÷平均应收账款,和公司历史数据对比,该数据稳定或提升最好;平均应收账款=(期初+期末)÷2。

三巨头中,海天味业应收账款极少,应收账款周转率几乎都是数百以上,可以忽略此项。此外,中炬高新的周转率也极高,也可以忽略此项。千禾味业的应收周转率较低,小巴查了下,主因是千禾的应收账款较多,平均占比达到10%以上。

应收账款周转率结果:海天味业>中炬高新>>千禾味业。

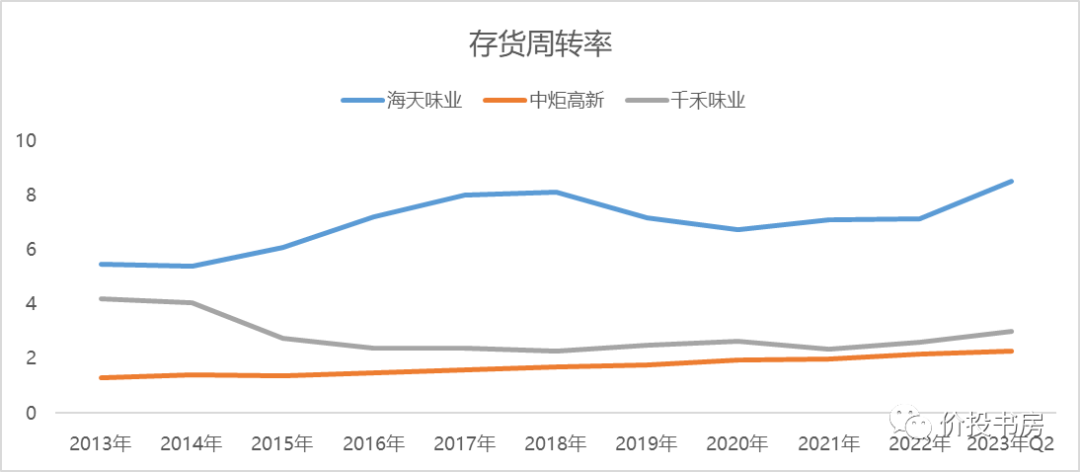

2、存货周转率:营业成本÷存货平均余额,该数据需结合行业特性判断,大多数企业越高越好,但如茅台等存货不贬值的例外;存货平均余额=(期初+期末)÷2。

三巨头中,海天味业存货周转率最高(平均7),远优于其他两家,且2023年Q2再创新高、呈现边际改善。千禾味业(平均2.8)其次,中炬高新最末(平均1.73),但两者的周转率也呈现稳定略升的态势。

存货账款周转率结果:海天味业>>千禾味业>中炬高新。

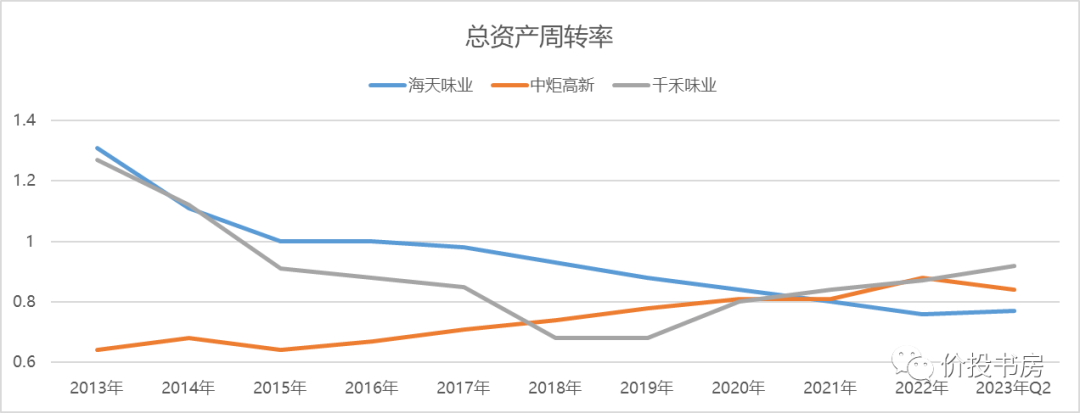

3、总资产周转率:营业收入÷平均总资产,该数据越大越好。

总资产周转率>0.8基本就是比较优秀的水平,三巨头目前基本都在0.8左右,都是周转率较为优秀的公司。

过去十年,海天味业总资产周转率呈持续下滑态势,中炬高新呈持续上升态势,而千禾味业波动较大、近几年周转率升至第一名。

由于海天味业近几年周转率都处于下滑趋势,我们重点关注后续几年数据能否回升到0.8次以上。

总资产周转率结果:近两年,千禾味业>中炬高新>海天味业。

4、其他的一些指标还有固定资产周转率、流动资产周转率等数据,大家感兴趣的都可以算一下。

5、经营效率分析小结:海天味业周转率优势明显,密切关注总资产周转率能否回升到0.8以上。

海天味业:应收账款、存货周转率遥遥领先,总资产周转率呈持续下滑态势,后续重点关注数据能否回升到0.8次以上。

千禾味业:主要的风险是应收账款周转率,但近些年各项周转率指标均呈现上升态势,这是一个好的信号。

中炬高新:主要的风险是存货周转率,近些年各项周转率指标也大多呈现上升态势。