最近股债双杀,债市大面积下跌触发,同时银行理财固收配置90%以上,并且银行理财净值化导致对市场变得非常敏感,散户又居多,争相赎回,赎回又触发银行理财再次下跌, 因为短期大额赎回银行理财也没有太多流动资金,就要打折卖资产,踩踏加重,散户更加望风而逃。流畅的逻辑,太阳底下无新事。

1.今年银行理财两轮大面积破净

第一轮是3月份,当时也是股市跌的最猛的时候,当时市场折磨的我都快佛了,当然也是由于股票市场调整,引发理财产品出现大规模破净,因为理财产品虽然配置权益不多,但是权益股票和公募基金配置的比例也有万亿的数量级,也就导致当时市场有3600只银行理财产品负收益,大规模破净,

眼下又来一轮,这波主要引发的原因并不主要是权益下跌,而是债灾引发下的散户踩踏,逻辑稍微有些不同。11月以来,除了股市下跌,债券市场下跌幅度也是史上罕见的。

股债双杀的结果,就是银行理财的产品净值大幅度下跌。WIND显示,截至11月15日,在3万只理财产品当中,近一周出现负收益的理财产品已经超过1万只,

同时据方正证券不完全统计:11月15日较10月末净值表现统计中,近8000只固收类理财产品中,2600+净值下跌。其中,有22只产品净值跌幅超-1.00%,跌幅超-2.00%共计4只产品。

两个特征,一是净值下跌理财之广泛,有接近三分之一的产品都跌了。但下跌幅度比较有限。只有22只产品跌幅超过1%,下跌不是那么激烈,但也改变了银行理财投资者的三观,毕竟买银行理财的投资者还没有从刚兑、保本的固有印象中完全转变,但话又说回来即便股票基金投资者追涨杀跌也是非常普遍的。

2. 为什么出现债市下跌

估计来看,年末一般是经济冲刺目标的时候,一般会有对经济利好的大政策出来,比如地产金融16条支持政策楼市金融十六条出台,涉保交楼、贷款展期等多方面融资,具有哪些积极意义?,还有年底的中央经济工作会议等,基本面就会形成过度乐观的预期。这时利率就有了上涨的基础,

但同时一般年末市场的资金都会比较紧,大家都要用, 一旦市场流动性稍微收紧一点,利率上去了,结果就是:

债券价格下跌,具体逻辑可以看我之前写的这篇文章, 虽然背景和策略不太适用了,但里面将债券价格变动的逻辑可以看看。近期适合买债券基金吗?

大多数债券配置使用杠杆策略的就不行了,收益兜不住杠杆利率了,最后就有卖出的,多米诺可能就发生了。跑得快的就是流动性好的资产,比如开放式的公募基金和银行理财。

3.如何传导到理财破净的,踩踏咋发生的

因为债券市场下跌,债基和银行理财跌的太突然了,就引发了大规模的赎回。公募基金和银行理财的投资者一看傻眼了。债券都能这么跌,同时叠加对债券市场的涨跌逻辑并不清楚,净值跌了,那就赎了,越跌越赎,越赎越跌。

其实这波赎回基本是散户,一看固定收益不是固定的吗?怎么会跌这么多?耍我啊。

数据显示理财产品平均规模下降了20%左右,大量的抛盘,就是这么赎的,因为大量的开放式理财,散户赎回机构必须要给他赎回的,而散户的赎回,就会引起理财和债基的资产被抛售,

同时银行理财是有大量的委外嵌套的,理财投资管理能力不行,就会委托资管机构进行管理,同时大量的嵌套产品也投资了大量的债券和基金。银行理财被赎回了,就会赎回理财投的基金,同时也导致银行理财包的大量委外产品也会赎回他们套的公募基金。

公募基金除了被散户赎回,又由于其他机构投资者被散户裹挟遭遇被机构投资者赎回。

同时对于货币基金和银行理财当中的现金管理理财也是有偏离度考核的

当影子定价确定的现金管理类产品资产净值与摊余成本法计算的资产净值正偏离度绝对值达到0.5%时,管理人应当暂停接受认购并在5个交易日内将正偏离度绝对值调整到0.5%以内。当负偏离度绝对值达到0.25%时,管理人应当在5个交易日内将负偏离度绝对值调整到0.25%以内。

调不过来的话

当负偏离度绝对值连续两个交易日超过0.5%时,管理人应当采用公允价值估值方法对持有投资组合的账面价值进行调整(以后就别用摊余成本法了,对于这类产品的投资经理绝对是灾难),或者采取暂停接受所有赎回申请并终止产品合同进行财产清算等措施(芭比q了)。

所以投资经理就需要从购买风险资产,熨平偏离度,买的多基数大稍微熨平,但市场普遍下跌下不好弄啊。

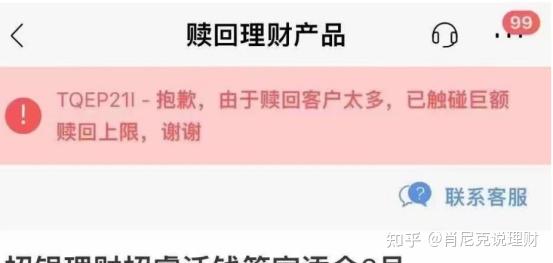

最后由于市场本身就比较脆弱,特别是遭遇短期内的巨额赎回,被赎回搞得扛不住了,就发生了下边。一连负反馈,就形成了市场的踩踏。

4. 理财产品逻辑已经变了

资管新规落地后银行理财其逻辑彻底改变了,不会保本,净值化随市场波动,其本质已经完全和公募基金一样。具体的可以看看写的这篇肖尼克说理财:银行理财为什么不保本了。

目前银行理财产品基本可以认为是一个公募基金,不仅募集规模大小不一,还有封闭开放设计,特别是开放式产品,投资经理在投资的时候,不仅仅考虑收益,还要考虑资产流动性、性价比、久期等各种因素,一旦遇到市场波动客户有大量的赎回,那么投资经理就必须卖出资产来应对。

遇到市场好的时候,投资经理为尽快配置资产可能会不计成本买入,容易让市场涨得更高,反过来,如果遇到市场下跌的时候,就会不计成本卖出或者赎回公募基金,让市场下跌更快。

银行贷款都说是晴天送伞雨天收伞,在银行理财中也一样,大涨时投资经理申购或买入、大跌赎回或卖出,投资者教育欠缺、散户投资者居多,羊群效应明显。只不过前者是银行管信贷的自主理性选择,后者是银行理财投资经理被逼的。

但是要说的是,银行理财和债基涨回来的概率要比股票高多了,理财虽然净值化了,有市场波动其实是正常,有预期是最重要的。

最后感谢关注 @肖尼克说理财