如何看待巴菲特清仓比亚迪?原因是什么?

- 3485 个点赞 👍

查看全文>>

过关 - 1513 个点赞 👍

查看全文>>

文命 - 825 个点赞 👍

网友:芒格为什么买比亚迪?

——我现在觉得有点明白芒格为什么投比亚迪了。如果我能有当时一样的条件,我也可以投。大概就是个未来现金流折现的问题。芒格投20亿(的1/10)在40岁出头的王传福身上,认为他未来20年(或更长)肯定可以给出多倍回报。 这么看王传福的话,当时那个价确实便宜。(2010-06-21)

网友:不明白芒格为何如此看好比亚迪。

——我也一直认为买比亚迪不是巴菲特的风格。无论如何,芒格的面子是要给的,结果也很好。(2010-09-29)

网友:比亚迪回归A 股,是A 股价值投资者的一次机会吗?

——你问的是什么机会?到目前为止我还是没完全搞懂比亚迪。我觉得王传福是个对商业机会很敏感且非常用功的人,但不是很明白为什么他们现在还在四面出击,同时还要借那么多钱。这次在巴菲特那里还和王传福一起吃了个饭并聊了一会,但时间有限,没能了解太深,有待进一步了解。如果比亚迪的储能柜真的能做成的话,那可是大事,因为目前利用太阳能最大的问题就是还不能有效储 存能量,可是,比亚迪现在的业务很散,给我的感觉好像是没足够信心 集中精力在能源产品上的样子。

另外,我不太喜欢他们的中国第一和世界第一的那些个目标,那些个东西消费者其实不关心。你看看苹果什么时候说过要提高市场占有率了?苹果总是说且只说要做最好的产品(消费者最喜欢的产品)。

为了达到第一的目标(实际上是数量上的第一),企业一定会做些很奇怪的事情,比如价格战,比如因为过于急于上量而导致的质量问题等。

当我看到他们说把2015年成为第一的目标推迟到2018年的时候,我就觉得他们还没有明白过去在哪里出了问题。当然,如果王传福真是像芒格说的那样,是个爱迪生和韦尔奇的合体超人(超人是我加的),那可能,一切就都是对的。但这些超出了我的理解能力范围,所以我自己不会去抓这个机会。(2011-05-11)

网友:对巴菲特买比亚迪是买王传福未来几十年现金流能理解一些了,以前单纯看比亚迪年报看不出什么,结合着比亚迪几十年的发展史来看,那个价格买王传福优秀卓越的经营能力确实不贵。

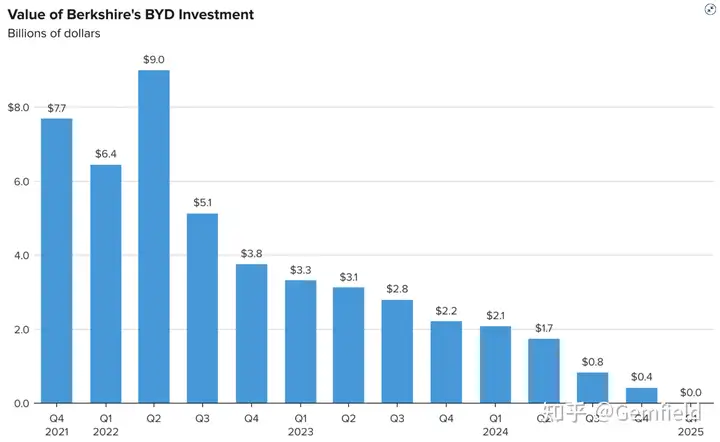

自2008年9月以来巴菲特一股未卖,当时投资18亿港元,持股比亚迪2.25亿股,截至2022年8月24日减持前比亚迪股价273港元,对应巴菲特所持比亚迪市值614亿港元。投资14年赚了33倍。

2022年7月12日,港交所CCASS数据显示,比亚迪股份2.25亿股于7月11日被转让给花旗银行。此举正式拉开了巴菲特减持比亚迪的序幕。

8月24日,根据港交所披露易,伯克希尔哈撒韦公司出售了133万股比亚迪H股,均价277.1016港元,套现3.69亿港元。彼时比亚迪A股一度跌7%,H股更是暴跌13%。

此后,巴菲特开始了对比亚迪减持之路,截至2024年7月16日,其持股降至5420万股,减持比例已高达76%,持股比例降至披露线以下的4.94%。

从2008年9月~2025年9月的这约17年间,巴菲特已累计减持比亚迪H股至少16次,累计套利至少80.71亿港元。

终于在9月21日,巴菲特旗下伯克希尔·哈撒韦公司清仓所持比亚迪的股份

巴菲特为什么买比亚迪?

根据巴菲特在股东大会提到比亚迪的发言,可以知道,巴菲特买比亚迪的直接原因主要来自芒格

当时芒格评价王传福:“(他)简直就是爱迪生和韦尔奇的混合体;他可以像爱迪生那样解决技术问题,同时又可以像韦尔奇那样解决企业管理上的问题。”

然后,在查理・芒格的建议下,伯克希尔首次购入了比亚迪股票。在 2009 年的年度会议上,他告诉股东,尽管看起来“沃伦和我好像疯了”,但他认为该公司及其首席执行官王传福是一个“该死的奇迹”。

在伯克希尔持有比亚迪股份的这些年里,其股价上涨了大约 3890%。巴菲特没有详细解释伯克希尔为何开始出售,但在 2023 年,他在接受 CNBC 的采访时曾表示,比亚迪是一家“非凡的公司”,由一位“非凡的人”经营,但“我认为我们会找到一些让我更满意的投资方向”。

除了人,还有比亚迪自身的卡位

在2010年的世界企业百强榜中,共有10家汽车企业上榜,占榜单比重的10%,是仅次于石油化工、金融行业的第三大占比行业。而比亚迪所涉及的业务恰好是能源和汽车的交集,是这两个最容易产生大市值企业的行业,并且他们在二次充电电池以及汽车领域都占据一个较好的竞争位置。

好的,问题来了?

为什么清仓?

具体的原因,谁也说不上,但是咱们可以看看巴菲特之前投资的两个例子

对伯林顿铁路的投资,其逻辑是这样的

第一,美国未来的繁荣状况在很大程度上取决于在国内是否存在一套高效并且维护良好的铁路系统

第二,与主要的竞争对手汽车运输相比,铁路存在巨大的成本和环境优势

第三,伯林顿铁路在美国西部货运及能源运输上具有独特的地位

第四,高度城市化的美国已经难以大肆修建新的竞争性铁路线路。

对IBM的投资介绍是这样的:

——在今后数十年内,全球的信息技术基础设施建设业务都具有很大的增长空间

——对于一家大公司来说,改变审计公司和律师事务所都是大事,让IT部门停止使用IBM的产品也同样是大事

——IBM在规划未来路线图方面表现出色。

——IBM在留住现有客户的同时,还能在全球范围内实现较大的增长;

——到2015年,IBM计划使运营利润达到至少每股20美元(2013年末其每股收益约为14美元)。自2003年以来,IBM已经支出了超过1000亿美元用于支付股息和股票回购。

两个投资虽然不同,但是有一定的相同点

财务健康

股东权益安排合理

发展前景良好

用户粘性高

你这么一比较,就会发现,当初对比亚迪的投资,更多的是一次风险投资

——创始人年轻

——在汽车行业卡位较好

——新能源市场不太明朗

——用户粘性很难说

这些因素夹杂之下,进行了投资,很大程度上确实是人的因素占的更大

你也可以从投资额度上看出来,

比亚迪的投资额2.5亿美元左右

伯林顿铁路260亿,之后又增持过

IBM的投资额107亿美元

当然了, 除了这个原因,还以一些比亚迪的客观因素

——政府正明确推动终止价格战,因其严重压缩了所有车企的利润率,行业整体盈利空间持续收窄。若未来政府进一步加强干预,这一核心促销手段可能消失,比亚迪的本土销量增长将面临更大不确定性。

——比亚迪陷入增长瓶颈,核心经营数据持续走弱:今年 8 月汽车产量同比下降 4.3%,从去年同期的 36.674 万辆降至 35.108 万辆,继 7 月之后实现 “两连降”;更值得关注的是,其第二季度利润同比大幅下滑 30%,仅录得 64 亿元人民币(约 7.663 亿欧元),这是近三年来首次出现季度利润下跌 —— 要知道,今年一季度其利润还曾实现 100% 的同比高增长,前后反差显著。还有就是在贡献 80% 销量的中国本土市场,比亚迪 7 月销量已连续第三个月下滑,新能源汽车领域的 “自杀式” 价格战,成为拖累业绩的核心因素。

这次清仓之后,会给比亚迪带来什么

只能交给时间了

对了,还有一件小事

巴菲特从来没有买过A股,即使有人给他推荐茅台,他都没有买

其只在2002年买过中石油港股,2007年清仓,把分红算上的话赚了6倍,然后中石油第二年在A股上市,然后就没有然后了

查看全文>>

马超 - 494 个点赞 👍

查看全文>>

武仪骏 - 457 个点赞 👍

查看全文>>

Deep Van - 327 个点赞 👍

查看全文>>

诚实肥宅黑夜 - 213 个点赞 👍

查看全文>>

Pumo - 59 个点赞 👍

查看全文>>

Gemfield - 28 个点赞 👍

巴菲特投资风格本来就不适合比亚迪,之前的投资是伙伴推动的“意外”这事前面很多回答介绍了。

俺这里说点别得关联——这年头制造业实体经济的投资回报率,已经跟不上金融和科技产业(如今科技也可以算是半个金融)了,也跟不上随着通胀而增长的贸易行业。

于是中美都出现了民间投资实体经济减少的情况。

中国这边,民间投资高峰随着2022-2023年房地产调头下落,也跟着下来了。

美国那边,懂子2017年推动的减税,事后75%的节约税金进入了金融市场。登子几万亿的灌水补贴,只是“吸引(迫使)”了一些芯片和电动车产业在美国投资,对美国“制造业回归”的帮助极为有限。

———————————

直接解决办法吗?

中国这边是政府补贴(设备以旧换新)和国有控股投资来顶上,目前看顶上投资没问题,但随着制造业自动化升级,这些年出现了“投资越多,提供就业越少”的局面。伴随规以上规模工业企业产值增长的,是其用工岗位千万级的减少。已经没法形成:投资-就业-消费的正向循环了。

美国那边,民主党要搞丰饶议程,国家来强行引导市场投资,于是被共和党批评说是社会主义。

而共和党开始让政府强行持有企业股份,获得企业黄金股权,强迫外国来投资本国制造业。对此民主党还没说话,共和党参议员兰德・保罗(Rand Paul)就先说了这事“迈向社会主义的一步”。

——————————

至于企业咋办吗?写PPT呗(话说俺都想把这当新业务试试水了)。

比如马斯克,已经把特斯拉电动汽车当鸡肋,未来市值主要靠无人驾驶出租车和人形机器人来顶上。

或者如美国那群AI企业,之前还盘算AIGC过了之后怎么吹牛,上周发现人家已经搞出新名词了,叫“物理AI”,名词看的新鲜,可实际啥东西估计大伙都见过。

查看全文>>

飞跃本屯 - 5 个点赞 👍

我发现很多人对伯克希尔和比亚迪的事一点也不知道啊。

伯克希尔买比亚迪这件事完整经过很长,简单的说本来就是对冲基金喜马拉雅主理人李路/录(以下简称主理人)推荐给芒格,芒格推荐给巴菲特,巴菲特用伯克希尔买的,正常来说,巴菲特和芒格的投资风格都不会看一眼制造业。

查理芒格曾说过:“世界上有两种生意,第一种生意是你可以每年赚取12%的收益,然后年末你可以拿走所有的利润。第二种生意是你同样可以每年赚取12%的收益,但是你不得不把赚来的钱重新投资,然后你指着所有的厂房设备对股东们说:这就是你们的利润。我恨第二种生意。

2010年9月27日,主理人陪同巴菲特到深圳参加比亚迪的活动,这是在买了2年后,巴菲特和芒格第一次来参观这家公司的总部,也是主理人时隔多年后第一次回国。

本来投资比亚迪就是意外,基本上全是主理人的事,现在芒格去世了,主理人也清仓比亚迪了,正常来说巴菲特就不可能持仓这种股票,任何时刻清仓都很正常。

主要是这个主理人以前在另一个地方干过主理人,具体排名好像是17/21,这个大家都心照不宣了,装不知道可以,但有些人明显是真不知道。

查看全文>>

edrthrtjr - 2 个点赞 👍

查看全文>>

斯帕不爱卷 - 2 个点赞 👍

查看全文>>

长弓玄刃 - 2 个点赞 👍

查看全文>>

深具世界眼光 - 1 个点赞 👍

作为投资者来说,减股持股很正常,不必过分解读。先说结论:2008年9月26日,巴菲特曾经在芒格的建议下建仓,于2025年3月底来全部抛出。看过比亚迪的公关经理李云飞曾回应,减持,作为投资者来说很正常。

减持抛售很正常

谁都想放长线钓大鱼,结果鱼竿没有了,那就不要抛了,也不要去等大鱼了,直接全部把它KO,曾经给巴菲特建议的芒格离世后,巴菲特就开始有新动作的。

巴菲特曾回应减持比亚迪,自己已经有多少倍收益了,所以说想赚大钱得做长线拿得住!买比亚迪主要是芒格的主意,芒格去世后也就清仓了。

网络配图 首次减持:2022年8月24日,以均价277.1港元/股减持133万股。

持续减持:至2024年7月,港交所累计披露16次减持,持股比例从20.04%降至4.94%。

查看全文>>

莎酷娜娱乐 - 0 个点赞 👍

查看全文>>

纸老虎刀叨忉忉