谢邀。

说明了遏制通胀优先级高于金融市场稳定、甚至高于经济预期。

美国要是真的想迅速遏制通胀,我觉得就必须引导俄乌进行和谈,而不是继续卖武器给乌克兰,更不应该胁迫欧洲诸国和俄罗斯决裂。

当前,全球居高不下的通胀短中期核心痛点在于俄乌冲突导致全球能源和农产品价格高居不下,物流不畅是次要的,20-21年应对疫情的超发货币是本轮通胀的根本因素。

加息75个基点算是符合市场预期了,尤其是5月超预期的CPI数据公布后,市场一致认为6月会加息75个基点。

但是,放到一周前(5月CPI公布前)还属于超预期,当时要是说美联储会一次性加息75个基点会被认为危言耸听吧。5月末市场还流传着美联储9月加息刹车论,现在看几乎不可能,当时针对“刹车论”,我的评论是:

虽然美联储暗示后续加息会较灵活,市场解读为9月份美联储加息会暂时刹车,但是,这不改变全球加息缩表的大趋势。就鲍威尔历史言论来说,美联储已经无数次打脸自己的,最开始喊“QE不会造成通胀”然后是“通胀是暂时的”,再后来“通胀见顶论”,现在看,已然成为笑话。

我认为美联储采用这种模棱两可的话术主要是不想刺激金融市场。美联储今年主要任务就是遏制通胀,通胀不遏制,股市就永远有颗雷悬在头顶,背后根本逻辑是:如果不能确保价格稳定,经济可持续增长和金融稳定也将无从谈起。这也是“(高)通胀无牛市”的根本原因。

昨晚美联储议息会议透露了如下重要信息:

(1)加息75BP至1.25%-1.75%,并明确表示下一次会议将考虑加息50BP或75BP。

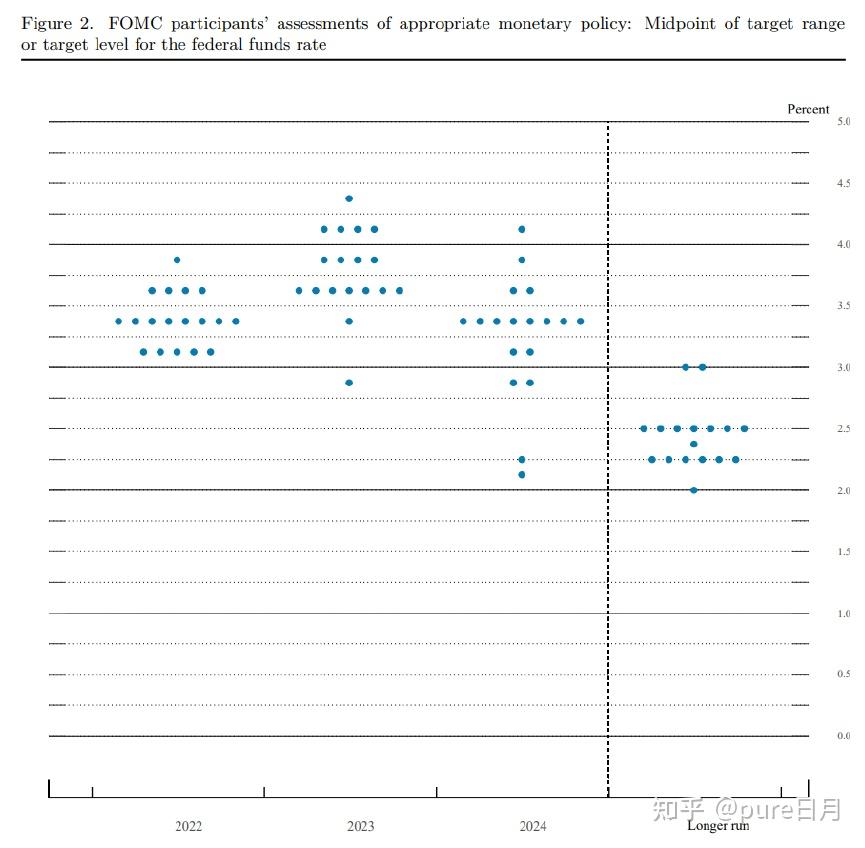

(2)点阵图显示2022年末将加息至3.25%-3.50%,即全年加息325BP。而今年已经加息25+50+75=150个基点,意味着还要加息175个基点,今年只剩下7、9、11、12月四次加息,即便7月加息75个基点,后面还需要一次50个基点加息。

(3)美国全面下调经济预测,但上调通胀预测。为了遏制通胀,美联储很可能顾不上加息对经济增速的负面效应了,因为遏制通胀的优先级更高。

从本轮美联储应对通胀的行动看,美联储遏制通胀太过“被动式”了,没有看到“主动”的迹象,这就导致了现在美联储被无数次自我打脸,信誉扫地。

美联储这种被动式抗通胀很可能会贻误战机,造成更严重后果。类似我国的房地产,没有及时遏制并去除房地产泡沫,导致现在很被动,甚至要花更多的精力和资源去泡沫。

当前,全球居高不下的通胀短中期核心痛点在于俄乌冲突导致全球能源和农产品价格高居不下,物流不畅是次要的,20-21年应对疫情的超发货币是本轮通胀的根本因素。

高通胀的持续性:目前俄乌冲突明显没有好转、甚至更严重,能源和粮食农产品系统性影响将持续,意味着全球通胀肯定会持续下去。

美国要是真的想迅速遏制通胀,我觉得就必须引导俄乌进行和谈,而不是继续卖武器给乌克兰,更不应该胁迫欧洲诸国和俄罗斯决裂。

有人说拜登可以让中东产油国加大产量来帮助遏制石油价格上涨,我认为这几乎不可能,拜登连国内石油厂商都说服不了,何况他国呢?这种美国引起的,凭什么让其他国家买单呢?而且增产会导致价格下跌,也不利于他们每桶石油的利润。

对于美联储加息缩表影响,我已经写过很多篇文章了,最近的两篇文章如下,该文章阐述了为什么必须加息缩表遏制通胀:

个人投资操作方面,基于本轮美联储“前快后缓”的加息特点,我依旧维持今年年底会是相对较好的机会。后面我会持续跟踪观察全球时事发展,如果有重大事件发展并影响到全球经济,再向大家分享我的看法。

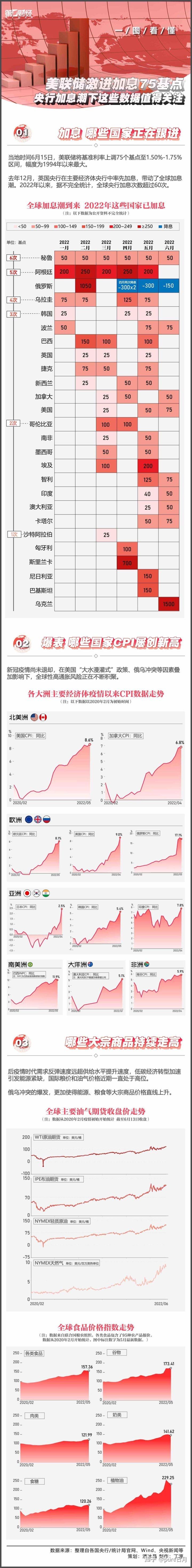

分享大家一张图片,归纳总结了当前全球加息潮以及通胀情况。

再说一遍,我认为本轮大洗牌,纳斯达克会腰斩的,这是我此前的判断,当时绝大部分人认为我胡说八道,现在应该不会了吧。

目前为止,纳斯达克已经跌了约35%,已经超过了20年疫情爆发初期那波熔断潮的总跌幅,不仅如此,比特币也自最高点打了35折,……重要的是,下跌似乎还没有结束迹象。

PS:末尾再次强调:不要对未来丧失信心;深挖洞、广积粮、缓加仓!

今年年底之前,高风险仓位不能超过50%,新手最好更低点,别超过30%。低于20%更好。如果闲钱吃紧,就暂缓定投。

目前我正在分享【投资思维】系统文章,系统性分享投资大道,延续价值投资的上层武学经典,打造小白可以理解并掌握的价值投资思维体系!感兴趣的朋友可以关注一下公众号【悟空新之助】or【悟空价投】(仅两个号,谨防假冒)